山形県と福島県で活動している経営コンサルティング会社、ハンズバリュー株式会社の津名久はなこです。劣後ローン設計などの助言提案をしています。サービスページも確認ください。

企業再生の強力な金融支援

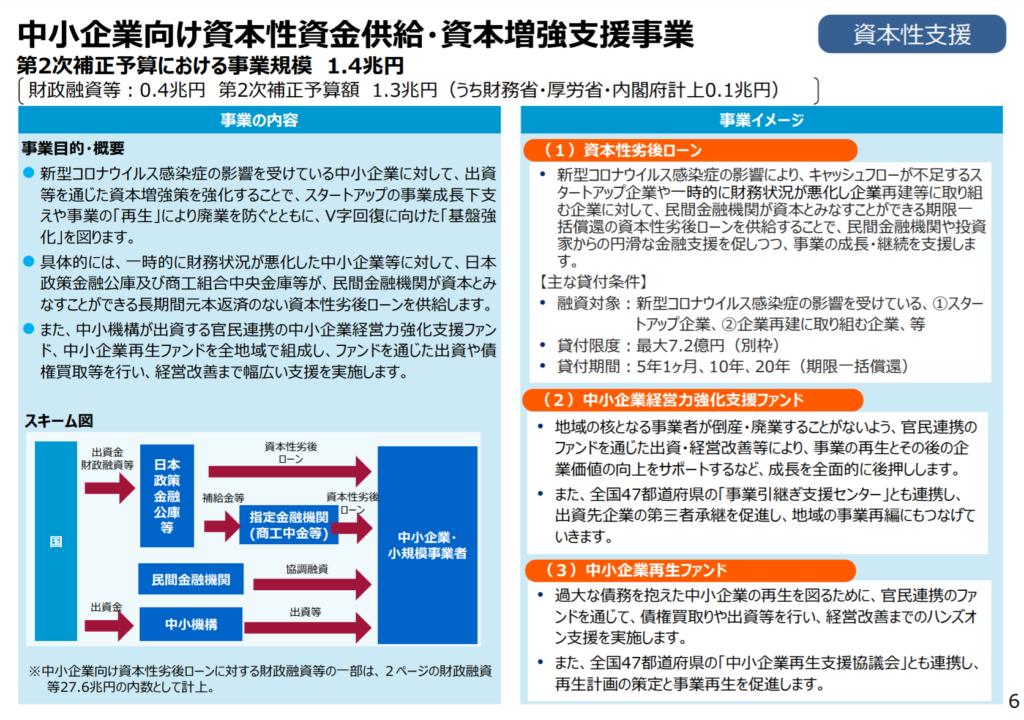

新型コロナウィルス感染症拡大のため、財務状態が悪化した中小企業および小規模事業者様が多数いらっしゃいます。そこで、経済産業省の支援パンフレットにも掲載されている「資本制劣後ローン」について解説します!

なお、以降の説明については資本制劣後ローンとは、日本政策金融公庫様の「新型コロナウイルス感染症対策挑戦支援資本強化特別貸付(新型コロナ対策資本性劣後ローン)」を指し示したモノだとご理解くださいませ。

資本制劣後ローンのメリットとデメリット

メリットからご紹介します。

メリット①無担保・無保証であること

日本政策金融公庫の融資ですから、当然と言えば当然ですが、無保証です。保証料など負担はありません。

メリット②資金繰りを安定させることができる

期限⼀括償還は留意しなければならないですが、期間中は元金返済はしないため資金繰りは安定します。

メリット③意外に金利は安い

一般債権よりリスクが高いため、金利は配当のようなイメージで割高に設定されることが多いです。

しかしながら、今回の資本制劣後ローンは割安に設定されているように感じます。

日本政策金融公庫の公式ホームページには次のように掲載されています。

「ご融資後3年間は0.50%。

ご融資後3年経過後は、毎年直近決算の業績に応じて、次の2区分の利率が適用されます。」※

※税引後当期純利益額0円以下0.5%、0円以上(最大)2.95%となっています。

詳しくは日本政策金融公庫の公式ホームページを確認ください

メリット④自己資本と見なすことができる

日本政策金融公庫以外の金融機関からは、資本制劣後ローンは自己資本として見てもらうことができます。しかし、金融庁「融資に関する検査・監督の考え方と進め方」にあるように、実質的な経営状態で判断するためあまり意味がないと考えます。

デメリットは次の通りです。

デメリット①一括償還であること

ある程度まとまった金額を資本制劣後ローンで手当てしてもらうはずです。

5年~20年の期間を選べますが、期限後に一括償還が求められています。(連続黒字計上できているならば、長期借入金をあてて相殺することもできるようですが、ケースバイケースになります)

デメリット②黒字になったときの金利は負担大

税引後当期純利益額0円以下0.5%、0円以上(最大)2.95%の金利です。

ただ、日本政策金融公庫の契約書を確認ください。経営状態によっては同程度の金利を支払っている事業者様もいます。

デメリット③モニタリングが厳しいことがある

劣後ローンは性質上、他の金融機関よりリスクを負っていることから日本政策金融公庫の発言力が高まります。

モニタリングや追加の金融支援の際に、厳しい意見がでてきても不思議ではありません。

資本制劣後ローンの実行については

資本制劣後ローンの実行は、まず日本政策金融公庫へ連絡して相談です。

日本政策金融公庫から提示される支援策に資本制劣後ローンがあれば、話が始められます。

また、提案があったとしても素直に資本制劣後ローンが実行されるわけではなく、改善計画やアクションプランの提出が求められます。あくまで黒字を目指すための前向きな融資のため、ある程度は強気かつ実現可能性の高い計画が求められます。

ご参考ください。